时间:2019-12-09 09:08

来源:中国固废网

作者:李少甫、顾春雨

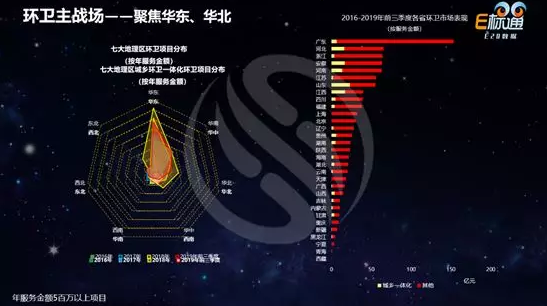

分区域来看,华东地区无论在环卫项目还是一体化项目中都是绝对的主战场(见左图),华东区的项目(以年服务金额计)明显多于其他区域。而按省份来看(见右图),广东、河北、浙江、安徽、江苏、河南等省份总体环卫项目金额较大,同时也是一体化项目金额较大的主要省份。

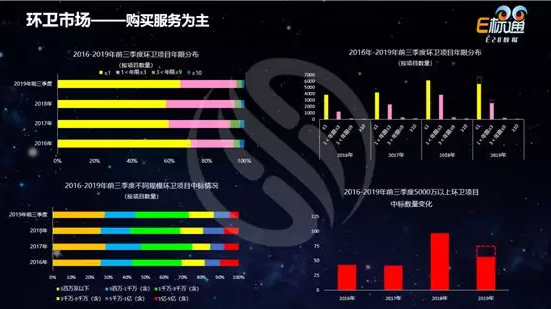

从服务年限角度来看,服务年限越长的项目年服务金额越大(见左上图),一亿以上的项目中,约近40%均为十年以上服务期限。反过来看服务年限十年以上的项目年平均服务金额超过3000万元的占绝对比重。对于有意走向资本市场的市场化环卫企业而言,服务年限越长、项目平均年金额越大越稳定,自然也受到更多青睐(推荐阅读→从庄臣控股上市,看我国环卫行业及企业发展之路)。

除了简单的看项目体量外,E20研究院更关注市场化项目商业模式的变化,也就是市场化企业和政府之间服务模式的变化。众所周知,行业内至少有三种服务模式,包括PPP、购买服务及特许经营。特许经营一直较为适合于单体末端处置的BOT项目。从数据统计来看,越大的金额,PPP的比例越高(见左下图)。今年1月份开始,伴随着去年东方园林等跟我们行业没关系的水务行业的PPP整顿,环卫行业受到了误伤。环卫PPP项目减少了,政府因为纯政府付费受到控制,或者资本方的原因,或者因为程序上的原因,或者因为时间的原因,做PPP时间很长,要入库等等这些不利因素,2019年的PPP明显减少了(见中下图)。这对环卫行业是非常不利的,如果没有2014年、2015年的PPP模式,环卫行业长周期的商业模式可能要很久才能诞生,区域打包以及较大的服务金额都是因为PPP模式下带来的政府操作模式上的一个重大变化。但在当前受到水环境包括园林景观PPP项目的紧缩,也给本受益于PPP而发展的环卫行业带来了额外的压制。在座的市场化的企业都感觉到这一点。我们不能完全迷信中央的所有文件,因为地方政府和企业会在博弈中自主选择可行的模式,使得部分部委的司局级文件如果脱离实际就会失去强制力,这与我国的央地以及部委间的博弈关系有很大关联。

因此当PPP模式走不通的时候,或者影响项目正常推进的时候,地方政府和企业包括咨询公司等等,会作出其他选择。例如十年以上的环卫项目,根据国家某部委规定,应该采取PPP的模式开展,但是数据显示,有近一半的十年以上项目实际采取了3×N或3×N+M的政府购买服务方式(见右下图),理论上来讲并不严谨,合规性方面有很大值得探讨的空间,但是却是实用的。另外还有43%的项目采用了入库的PPP模式,合规角度来看更加稳健。另外还有7%的项目采用了特许经营的方式,我们认为特许经营仅仅适合于末端处置的BOT项目,在环卫领域除非是纵向一体化项目中包含末端项目建设运营才会用到特许经营的概念,而单纯在中端环卫运营服务项目中使用特许经营是PPP泛化的误导所致。(推荐阅读→薛涛:环保PPP年度盘点,分类后的顶层思考与产业变局、又见环卫特许经营,长沙垃圾转运站预中标公示(附专家点评))

另外在购买服务的体系下,我们可以看到在2016-2019年前三季度,由于前述的原因,长周期(10年以上的)PPP在减少,甚至1-3年和3-9年的较长周期项目都有所减少(见左上图),取而代之的是1年以内项目的抬头趋势,这样的变化是市场化环卫企业不愿意看到的,但是受到PPP调整的连带负面影响却是目前必须面对的实际情况。而从不同规模的中标项目来看,2019年以来年服务金额在五千万以上的环卫项目与去年相比明显减少(见右下图)。目前来看,环卫行业与其他领域一样,已经进入了马太效应最为明显的发展中期,强者恒强的局势已然形成。

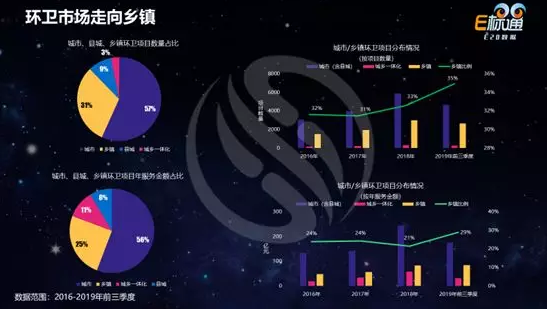

从市场迁移角度来看,一方面是习总书记关注生态文明建设和城乡统筹,另一方面则是城市市场高度竞争的结果,我们注意到越来越多的项目出现在乡镇。分省份来看,浙江、广东、江苏等省份的环卫市场化项目最多,同时乡镇级项目也大量在这些省份出现(见左上图)。单看城乡一体化项目,则是山东、河北、河南等省份相对项目数量较多(见右上图)。从平均年服务金额来看,总体来讲城乡一体化项目的平均年服务金额近几年来始终保持在1000万以上,整体项目质量比较理想(见左下图),而乡镇项目的平均年服务金额基本保持在300万左右(见右下图)。

乡镇项目数量的占比来看,截至2019年前三季度,乡镇项目的数量已经占到全部环卫项目的35%,较前几年有明显上升(见右上图)。从金额角度来看,2019年前三季度,乡镇项目的年服务金额总值已占到环卫市场化的近三成(见右下图)。

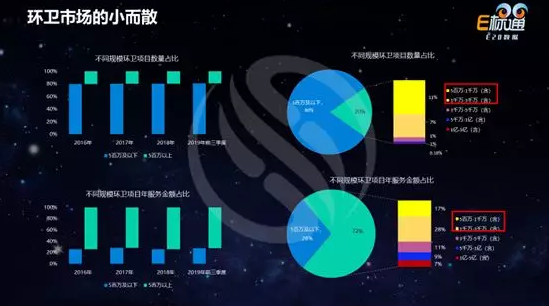

环卫企业小而散的局面一直没有改变,据统计目前已有一万余家环卫企业参与环卫市场化竞争。总体来看基本符合“二八定律”,项目数量占比20%的较大规模项目(500万以上),实际供应了80%的项目规模(见左上、左下图)。

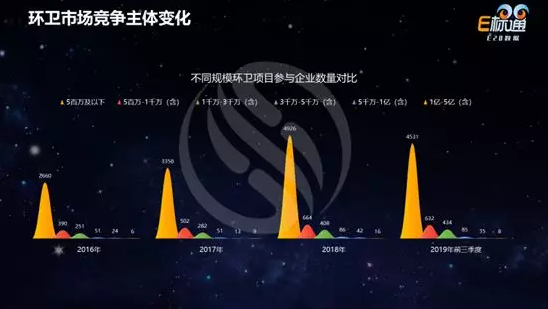

这张图再次证明强者恒强的马太效应。我们统计了在不同规模的项目中中标企业的数量。项目规模在500万以下的中标企业最多,去年和今年都达到4000余家,但这80%的项目数量仅贡献了20%的总体规模,都是小项目。我们更关心的是那仅20%的数量却占据80%规模的大项目,尤其是五千万以上或者一亿以上的项目。其中一亿以上的项目最典型,今年一亿以上的项目仅有8家中标企业,这个数字在去年是16家,这再次佐证了马太效应。这个数据体现了行业发展进入中盘以后逐渐开始出现集中,我们也相信之后的两三年,环卫行业也将有大量的并购事件出现。这个在污水处理和垃圾处理领域是非常明显的,尤其是中等级规模以上的企业之间发生并购。

编辑:陈伟浩

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317