时间: 2017-09-18 14:00

来源: 中国固废网

作者: 汤明旺 洪翩翩

摘要:根据中国固废网不完全统计,截至目前,2017年危废行业发起并购行为16起,累积交易金额28.83亿元,并购方既包括像启迪桑德、新宇环保这样的“行业老兵”,也不乏碧水源、盛运环保、中金环境等“后起之秀”,更有金圆股份等“跨界来者”。从下表中的具体数据可以推断,未来,利用并购等抢占危废市场的战火,将越烧欲烈,行业二次整合重构或将到来。

2016年底,E20研究院发布的《危险废物处置市场分析报告》指出,未来危废行业势必迎来集中度的大幅提升,并购整合将成主流。这一判断,在已过大半的2017年印证得尤为明显。根据中国固废网不完全统计,截至目前,2017年危废行业发起并购行为16起,累积交易金额28.83亿元,并购方既包括像启迪桑德、新宇环保这样的“行业老兵”,也不乏碧水源、盛运环保、中金环境等“后起之秀”,更有金圆股份等“跨界来者”。从下表中的具体数据可以推断,未来,利用并购等抢占危废市场的战火,将越烧欲烈,行业二次整合重构或将到来。

表1 2017年以来危废并购事件简表

资料来源:E20研究院根据相关上市公司信息披露公告及媒体报道整理。

2000亿危废蓝海 群雄并起抢占“香饽饽”

近几年,在两高司法解释及新环保法的颁布的催化下,一方面,法规日趋健全、环境犯罪执法加严与环境标准的提高,促使危废处理量价齐升,市场需求释放剧烈;另一方面,目前我国的危废处理行业未知市场空间巨大。根据E20环境平台国际发展部负责人潘功博士在“2017固废热点系列论坛——首届危废论坛”上的分析显示,从我国危险废物的产生量来看,我国危废实际产量可能高达近一亿吨,而这个数字还将进一步提高。更进一步,现实情况也不容乐观,从处理量来看,目前我国核准经营规模为5263万吨,许可证数量2000余份,但实际经营规模仅1536万吨,有效处理能力仅达15%左右。而在已申报的危废中,尚有超过60%得不到妥善处置,实际处理能力缺口很大。基于以上种种数据与现实的交织,业内预计“十三五”期间危废市场空间可达2000亿。

而众所周知的是,我国的危废行业存在技术、管理、资质、人才等多重壁垒。其一,危废行业具有跨行业、跨领域、跨地域,与其他行业相互交叉、相互渗透的综合性特征;其二,危废种类繁多,具有高危性,处置工艺复杂,且处理不当易导致二次污染、安全事故,对处置项目的设计和建造、运营有较高要求;其三,危废处理设备昂贵且建设周期长,建设安装一整套处理能力达几十万吨的危废处置设备动辄需要资金上亿元,建设期一般需要3-5年,资金薄弱的企业进入市场难;其四,危废经营许可资质申请难、周期长。多重壁垒构筑的“围墙”之下,进入危废行业并非易事,行业快速整合不易突破,因此,危废行业尚处散小弱格局,市场集中度不高。根据E20研究院数据显示,目前,处在行业前十的企业市场占有率不过6.8%,也就是说,尚有93.7%的市场掌握在为数众多的中小企业之手。其中不乏在细分业务上“小而美”的企业,在市场前景美好、但进入壁垒重重的背景下,它们或将成为群雄争夺的“香饽饽”。

一次整合巨头未现,二次并购路向何方

受到环保政策的日趋严厉、环保产业整体的快速发展,以及近几年危废处理行业较高利润所带来的诱惑等影响,危废行业“钱”景看好。许多企业跃跃欲试,各路资本也在纷纷涌入,除传统危废处置企业快速跑马圈地以扩大市场份额外,大量新进入者也在通过跨界并购、股权增资等方式介入市场,涉及危废业务的公司数量快速上升。危废行业新格局将在此轮并购潮加快形成。

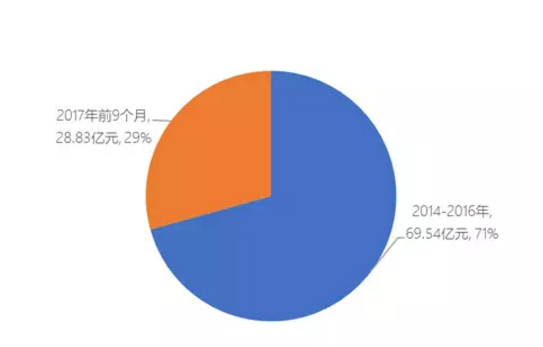

图1 2014年以来危废并购交易规模统计图(年份)

资料来源:E20研究院根据相关上市公司信息披露公告及媒体报道整理。

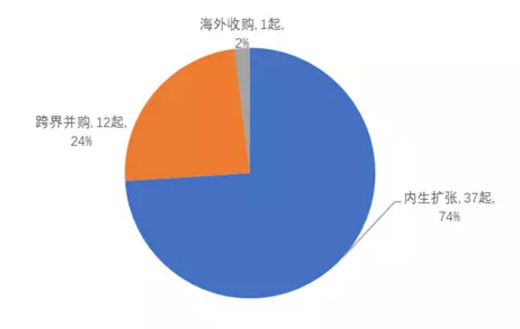

图2 2014年以来危废并购交易数量-并购类型统计图

资料来源:E20研究院根据相关上市公司信息披露公告及媒体报道整理。

编辑: 赵凡

毕马威企业咨询(中国)基础设施投融资咨询经理