时间: 2018-05-21 15:00

来源:

作者: 高雅麟

导读:从资本热潮回归到政策理性的十多年历程中,我们看到:外资、国资、民营的资本性质,独资、并购、参股的竞争与合作,深耕细作与快速扩张的发展模式,技术、资金、人才、市场、盈利模式等各种要素交织在一起,构成了中国水务市场一道亮丽的风景,彰显着资本的力量,诠释着行业的发展,不能说波澜壮阔,却也可圈可点,值得业内人士深思。

(说明:本文中所提及的“水务市场“主要包括但不局限于自来水生产及污水处理为主的环保水务及其上下游产业链市场。)

相对其它行业而言,中国水务市场一直以来是相对保守与封闭的领域。无论是从行业的内部管理还是外部环境,在迷惘中思考,在困惑中前行,从资本热潮回归到政策理性的十多年历程中,我们看到:外资、国资、民营的资本性质,独资、并购、参股的竞争与合作,深耕细作与快速扩张的发展模式,技术、资金、人才、市场、盈利模式等各种要素交织在一起,构成了中国水务市场一道亮丽的风景,彰显着资本的力量,诠释着行业的发展,不能说波澜壮阔,却也可圈可点,值得业内人士深思。笔者结合个人网站中收集的一些典型案例,谈一些粗略看法,以期抛砖引玉。

一、静水流深处,乘风破浪正当时

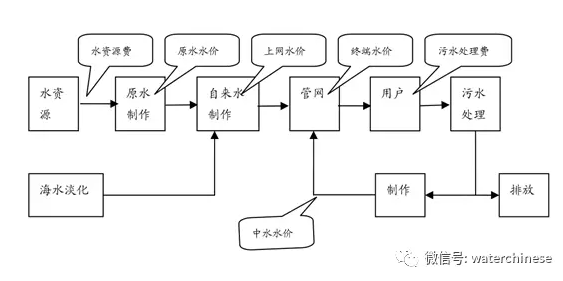

水务行业包括从原水、供水、节水、排水、污水处理及水资源回收利用的完整产业链。从业务维度分,可以分为自来水供应和水处理子行业,其中水处理包括给水处理和污水处理。其行业特点决定了其发展特点,表面风平浪静,实则暗流激涌。主要呈现以下特点:

1.水务行业产能保持缓慢增长,发展水平仍有较大提升空间。

从规模和增速看,城市供水业务已经进入成熟发展期,污水处理行业正处于快速成长期,再生水利用业务尚处于引导期。通过水资源循环利用解决用水供需矛盾的作用突显,为再生水行业提供了良好的发展契机。总体上,水务行业产能保持增长,但行业整体发展水平较国家“十三五”规划目标仍有一定距离。

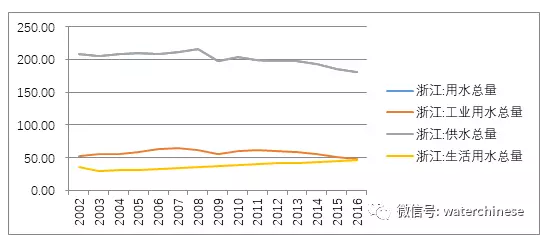

(1)以浙江为例,用水总量、工业用水量有缓慢下降趋势,生活用水量上升较快。

既说明浙江省总体产业结构调整的表现,城镇化建设水平提高的反映。也由此显现出农村水务市场的潜力。同时,供排水一体化,城乡供水一体化的态势更趋明显,市场体量逐步释放。

以浙江省用水情况为例:(单位:亿吨)

(2)水务版块中,核心产业链中的每一个环节都将成为资本角逐的对象。

由原来自来水公司、污水处理公司为中心,逐步对外延伸与扩展。各自为阵的水务公司由于资本的介入,归集到一些上市公司的阵营中。但市场集中度不高。一些水务公司的利润,得益于延伸产业(尤其是安装工程)的利润。

(3)环保版块,治理环境的投资依然占比不大,大势判断中,蕴含着更大的市场机遇。

从国际经验来看,当治理环境污染的投资占 GDP 的比例达到 1%~1.5%时,可以控制环境恶化的趋势;当达到 2%~3%时,环境质量可有所改善(美国为 2%、日本为 2%~3%,德国为 2.1%)。我国环境污染治理投资占 GDP 比重从未超过2010年的2%。目前,我国环境质量改善的需求已迫在眉睫,若要实现环境质量的改善,环保治理投资占 GDP 比重需要提高到 2%以上。因此,我国环保投资仍需大幅提升。

特别值得关注的是:环保产业的投入有对冲经济向下压力的作用。以日本为例,在“第一次石油危机”、“泡沫经济崩溃”,两次经济低迷期环保产业都获得了大发展。环保产业的大发展对于日本经济转型的成功推进也发挥了重要作用。据统计,2011 年日本的环保产业产值已经占整个 GDP 的 8%以上,在日本整体经济低迷情况下,环保产业的成长对经济起了较大的拉动作用。

我国目前也正处于经济转型期,环保所具备的环保属性和投资属性,所对应的刚性和弹性的需求,将在我国的经济转型阵痛期发挥巨大作用。物产中大“十三五”战略规划中,将环保能源作为培育产业,具有周期对冲、“压舱石”的作用,与此同理。

(4)PPP时代,环保水务有了前所未有的投资舞台。

在PPP1.0时代,虽然环境基础设施得到了高速发展,但呈现出2:2:6的市场格局,即20%的市场供大于求,20%的市场出现产业错配,60%的市场需求没被满足。因此在PPP2.0时代,虽然‘国进民退’的趋势将继续存在,但民企参与市政环保领域PPP项目的机会却会增多。

2.产品的不可替代性,价格的稳定性,经营的垄断性,决定了获现能力较强,盈利能力偏弱,并对外部支持有一定依赖。

环保水务关乎国计民生,价格完全受当地政府监管。无论是国有资本,还是民营或外资,与当地政府合作过程中,价格是投资方与政府方博弈的重点,或是成本监审的政策确定,或是调价公式的约定。因此,一些从热恋到离婚的案例,也往往出于价格不到位,使得原本看好的项目,远远低于期望值。此类案例,比比皆是。所以水务企业对外部的支持具有相当的依赖性,这也是一些拥有技术核心的环保水务公司,已经从重资产运营转向以技术为主导的轻资产运营,比如苏伊士、首创股份等。

3.水务企业众多,行业集中度低,区域专营特征明显,企业运营模式呈多元化,混改趋势显现。

(1)行业集中度

根据中国水网的统计,水务行业集中度低,最大的供水企业市场占有率仅3.1%,最大的污水处理企业市场占有率仅5.5%。供水行业中,威立雅供水已运营总规模位居榜单首位,为1135万立方米/日,市场占有率达到了3.1%,苏伊士和首创股份已运营总规模亦较高,超700万立方米/日,市场占有率分别为2.6%和1.9%。污水处理行业中,北控水务市政污水已运营总规模位居榜单首位,为1001万立方米/日,市场占有率达到5.5%。碧水源和首创股份已运营总规模亦较高,超700万立方米/日,市场占有率分别为4.4%和4.3%。

编辑: 赵凡

水视点网创始人、物产中大集团正职级研究院副院长、战略部副总经理,曾任物产中大公用环境投资公司常务副总经理、浙江物产万信投资管理有限公司董事长,钱江水利开发股份有限公司副总经理、兰溪市钱江水务有限公司总经理。