时间: 2017-09-04 15:37

来源: 财政部PPP中心

作者: 薛涛

2.当前情况分析和政策建议

根据E20数据中心分析,目前这类有绩效压力的水环境治理PPP项目(景观类除外)在财政部PPP项目库里大约有496个,总金额约为6562亿元,项目数落地率约为21.57% ,落地项目数107个;落地项目金额合计1580亿,项目投资额落地率24.07%。

这类项目是笔者归纳的典型的C类项目,项目部分搭配了可运营的污水厂,但对比项目总投资而言占比较低。这类项目几乎没有存量概念,也不存在需要将存量转化为PPP的需要。

这类项目由于运营属型相对较低,因此项目要落地很依赖政府支付的保障性,金融机构对项目入库也越来越看重。同时我们注意到,由于“水十条”的要求,每个地方政府在黑臭水体上的治理需求平均都在50亿到500亿之间,中央政府在划定时间表时并没有考虑到不同地区政府的财力悬殊,而即便是富裕的城市在当前的财政制度要求下,这类项目也更倾向于采用PPP方式。现在各地上这类纯政府付费的C类PPP项目中,除了黑臭水体还包括大量景观项目,往往采用先来后到的原则,而同时地方推行PPP模式还要考虑到财政承受能力10%的“天花板”限制,使得在景观项目如果已经占用了大量财承空间的情况下,政府财承空间不足的问题更加严重,这是应该高度重视的。

这些非必要的PPP里,笔者关注到景观类占比较高,而且一些景观类项目也打着水环境治理的名头,但实际观察环境治理难度和绩效压力并不大。对于长期绩效压力约束不大的C类非运营类项目,笔者一直坚持认为采用PPP模式意义不大,不易实现“长期效率提高”这个PPP的核心指标。

另外,在黑臭水体这样的有长期绩效压力、技术集成和运营维护要求高的项目,虽然PPP可以起到发挥社会资本能力的作用,我们也要关注到,一些已经落地的项目中,社会资本表现的水平并不令人满意。尤其笔者一直在强调的是,这类项目要将可用性付费捆绑至少20%在运营绩效上,才能避免施工企业为主的社会资本借工程利润提前抽身的情况发生。当前这类PFI类项目PPP模式的修补是亟需完成的任务,但同时也要加强对地方政府履约的监管。而对于没有长期绩效压力的C类项目,这样的捆绑本身意义也不大,导致PPP模式的修补很难做到,因此笔者认为推行这类PPP必要性不足。

(三)村镇污水PPP市场空间---新增投资总需求为700万吨,投资额约1400亿,基本无存量转换空间。预计十三五期间可落地PPP总量500亿。

1.村镇污水处理厂处理新增量为700万吨/日,村镇污水处理装置处理新增量为1100万吨/日,新增投资需求超1400亿元

据E20 研究院所发布的《村镇污水处理市场分析报告(2017版)》分析,村镇 2016年污水处理厂处理能力达约1527万吨/日,分散装置的处理能力达约1315万吨/日;到 2020 年,污水处理厂处理能力将达到约 2200 万吨/日,分散装置处理能力有望达到约2300万吨/日。“十三五”期间,村镇污水处理厂投资将达到约 750 亿元,分散式污水处理装置投资约650 亿元。

2.村镇污水处理存量资产可PPP市场化空间约570万吨/日左右,可PPP市场化占比基本为零,但存在存量上委托运营的购买服务市场。

相对于市政供排水,村镇污水处理存量项目可PPP市场化的可能性较低,一方面原有设施不少运营状况糟糕无法转让,一方面这类项目本身吸引力弱(建设运营难度大,无收费基础),存量很难盘活。

3.当前情况分析和政策建议

根据E20数据中心分析,目前这类项目在财政部PPP项目库里大约有107个,总金额约为476亿元,项目数落地率约为42.06% ,落地项目数45个,落地项目金额合计230亿,项目投资额落地率48.19%。

村镇污水处理市场化项目包括委托运营、PPP等类型,其现阶段多以市场化运营维护为主;较多村镇污水处理项目付费来源依靠专项资金或试点项目,尚未形成服务价格机制,村镇污水处理PPP服务产业化基础相对较弱,PPP市场化率较低的现象将持续较长时间。其PPP市场空间多存在于有支付意愿且治理需求较强的省区,此外这些城镇化比例较高的发达地区,村镇污水一体化基础好,建设管理模式与城市污水处理类似,但在西部欠发达地区则完全相反。

这类项目由于水量较难采用简单的BOT保底量模式,往往做成了C类项目模式,采用可用性付费加维护服务费的结算模式,使农村污水项目从这个角度来看更像是“水环境”项目,运营性也受制于上述原因相对较弱,加强绩效捆绑可用性付费也是必需。但是村镇尤其农村污水治理远远不同于城市污水,分散与集中的平衡选择,政府、百姓和社会资本的三元关系如何构建,长期维护如何得到保障,污染物削减的经济性和环境容量之间的考量,这些不但复杂,而且各地情况各异,如果前期不注重针对性的调研和设计,很容易造成后期运营效果差或者成本过高无法运行等问题。

此外,正如文件所说,在这个领域探索城乡统筹、环水农业、环保与农业或旅游的产业链整合类PPP很有意义,目前只有星星点点的局部尝试,需要及时发掘和分享。在实际项目探索中,地方政府对捆绑的商业性项目估算远远高于社会资本,两者由此对环保公益性支出的回报很难达成一致,是这类项目推进的第一个障碍。此外,银行长期以来习惯政府担保的回报机制,对商业性项目的前景估算没有把握,因此主观上回避这类项目,导致PPP落地中的融资障碍。最后,社会资本在这方面能力也准备不足,解决这几个方面也许都需要更长的时间。

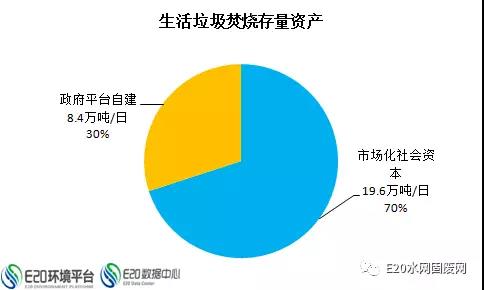

(四)垃圾领域PPP市场空间(存量的PPP市场化空间很少,主要看新增量)---27万吨,1000亿元焚烧市场,1500亿包含其他处置路线;预计十三五可落地PPP总量约1000亿元(加上填埋和厨余)。

1.生活垃圾焚烧新增量27万吨/日,新增投资1000亿元

生活垃圾焚烧领域是近十年市场化高歌猛进的领域,BOT在这个领域非常成熟。根据《“十三五”全国城镇生活垃圾无害化处理设施建设规划》,到2020年底,直辖市、计划单列市和省会城市(建成区)生活垃圾无害化处理率达到100%;其他设市城市生活垃圾无害化处理率达到95%以上,县城(建成区)生活垃圾无害化处理率达到80%以上,建制镇生活垃圾无害化处理率达到70%以上。到2020年底,设市城市生活垃圾焚烧处理能力占无害化处理总能力的50%以上,其中东部地区达到60%以上。

编辑: 李丹

目前在中国科学院生态环境研究中心攻读博士学位,此前分别在武汉大学和北京大学光华管理学院获得理学学士和工商管理硕士学位。

现任E20环境平台执行合伙人和E20研究院执行院长,湖南大学兼职教授,华北水利水电大学管理与经济学院客座教授,中科院生态环境研究中心硕士生校外导师,天津大学特聘讲师,并兼任北京大学环境学院E20联合研究院副院长,国家发改委和财政部PPP双库的定向邀请专家,世界银行和亚洲开发银行注册专家(基础设施与PPP方向)、国家绿色发展基金股份有限公司专家咨询委员会专家库专家、巴塞尔公约亚太区域中心化学品和废物环境管理智库专家、中国环保产业研究院特聘专家、中国环保产业协会环保产业政策与集聚区专业委员会委员。住建部指导《城乡建设》杂志编委、《环境卫生工程》杂志编委、财政部指导《政府采购与PPP评论》杂志编委,并担任上海城投等上市公司独立董事。

在PPP专业领域,薛涛现任清华PPP研究中心投融资专业委员会专家委员、全国工商联环境商会PPP专委会秘书长、中国PPP咨询机构论坛第一届理事会副秘书长、生态环境部环境规划院PPP中心专家委员会委员、国家发改委国合中心PPP专家库成员、中国青年创业导师、中央财经大学政信研究院智库成员、中国城投网特聘专家等。

20世纪90年代初期,薛涛在中国通用技术集团负责世界银行在中国的市政环境基础设施项目管理,其后在该领域积累了十二年的环境领域PPP咨询及五年市场战略咨询经验,曾为美国通用电气等多家国内外上市公司提供咨询服务,对环境领域的投融资、产业发展和市场竞合格局有着深刻理解;2014年初加入E20研究院并兼任清华大学环保产业研究中心副主任,着力于环境产业与政策研究、PPP以及企业市场战略指导等方向。