时间:2017-01-25 15:49

来源:中宜环科环保产业研究

作者:高小娟

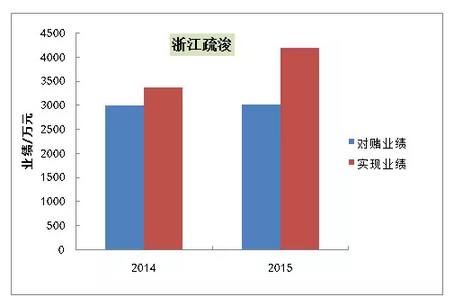

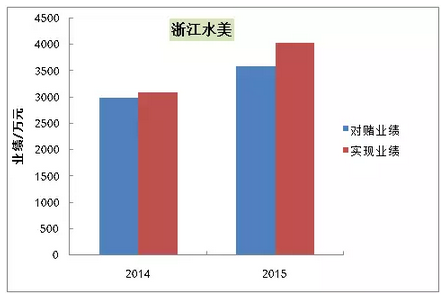

图 2 兴源环境个别并购标的业绩实现情况

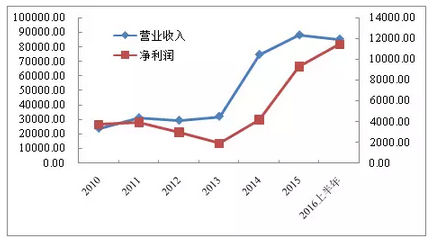

我们再看兴源环境2011年上市前后的业绩表现(图3)。 可以看出,较显著的业绩增长在2013年兴源环境战略转型后体现的淋漓尽致。其中,2014年度、2015年度、2016年1-6兴源环境净利润分别较上年同期增长118.91%、 121.74%、241.02%, 持续保持高增长率,股价与上市时相比已实现10余倍涨幅。

图 3 兴源环境历年业绩(来源:兴源环境年度报告)

自兴源2013年迈起并购大步伐开始,所有行动都遵照既定战略实施,同时,继续深入推行兴源一直以来强调和大力实施的技术、人才、管理、知识产权等战略,多因素作用, 使得相关并购案从业绩上体现出“磨合期内融合协同度较 好”,一些做法可供相关方品鉴参考。

充分认识,提前部署

首先,兴源环境以市场规律为导向,以企业经营战略为基础发起并购,清晰的战略布局是并购后续整合、协同发展的基础,战略导向决定并购标的与母公司战略方向和目标高度一致。产业延伸及产业升级的战略制定首先通过科学论证,在此基础上,遵循既定战略,在标的选择和产业链布局时已是有的放矢,业务搭配互相渗透,差异化组合, 优势互补,具有较好延伸性。

在形成产业链全面服务能力的同时,依托母公司的知名度和并购标的的专业实力,吸引资源并集中提供给各个环节的并购标的,基于各环节并购标的业务的协同性,协同性业务可在集团内部解决,保证了一部分稳定的业务,同时基于双方在客户来源 及地方关系、融资平台等方面的协同, 推进双方都实现了快速跨越式协同发展。并购后续实施层面,企业从业务、 行政、财务等多个细分模块制定重组整合百日时间表,争取在较短时间内, 使得被并购企业尽快融入公司的企业文化,并购后的协同效应尽快释放。

适度掌权,适度放权,让擅长的人做擅长的事

一方面,兴源环境董事选派相关人员担任并购公司董事,适当掌权, 以把握和指导并购公司的经营计划和业务方向,尽快产生协同效应;另一方面,兴源环境加快集团高管团队的 提升、优化和调整,适度放权,聘任并购公司领导人就任兴源环境高管, 分管兴源新扩张领域的业务经营、发 展和拓展;与此同时,随着新战略布局的逐步实现,兴源环境新任总经理张胜海到任,管理层实力进一步加强。 张胜海曾任北京城市排水集团广州市京水水务董事长、总经理,北排装备董事长、总经理,北排清洁能源公司董事长,北排膜科技公司董事长。此 举正所谓让擅长的人做擅长的事,事半功倍。

对于并购公司,兴源尽力保持原企业管理层的稳定性。在人力资源管理及储备方面,持续完善多层次的、适合的、富有挑战和能够定量考核的激励措施,加快人才梯队建设、 工作流程建设和企业文化建设;并与 核心人员签订了《保密及竞业禁止协 议》,制定保密制度。同时,持续完善实施人才战略,通过“内部培养、 外部引进”的方式,为公司跨越式发展提供人才保障。

重组经营业务,加大研发投入, 推进技术创新

结合公司新的战略布局和业务格局,兴源环境对母公司业务进行重组, 成立专门公司经营起家主业,着手新增、优化环保设备业务组合,以更好满足客户需求及拓展现有业务,增强环境治理综合竞争力,借助专业的各子公司平台,实现与“设计 + 设备 + 工程 + 运营 + 服务”的深度融合和协同。整合过程采取“业务、人员随资产走”的原则。

此外,公司清醒地认识到大好机遇后的重重风险和危机, 只有不断推进技术创新,做强、做深、 做精产业链各环节业务领域,才能持 续在技术研发、市场开拓及品牌建设 等方面保持优势,从而在日新月异的 市场竞争中永立不败之地。为此,公 司持续发扬重视技术创新的基因,加 大研发投入,深入推行技术创新战略、 知识产权战略、标准化战略、品牌战略, 确保公司技术创新能力和综合竞争力整体持续提升。披露业绩显示相关整合已从概念体现到业绩,在手PPP订单已达百余亿。

在整个创新发展过程中,“研发投入 - 项目 - 平台 - 企业发展 - 研发投入”是一个相互联系、相互促进的有机整体,企业在营收体量翻倍增加的基础上,研发投入比例持续保持在3%~5%的水平,可与中国500强研发投入排行榜前50的企业持平。

推行现代企业管理,统一财务管理体系

一方面,为避免对被并购企业原有业务的不利影响,兴源允许双方在业务模式、机构设置、日常管理制度等方面实施“一国两制”,将并购后整合措施尽可能限定在技术、渠道、 后台管理等方面。另一方面,兴源继续推行现代企业管理体系的深度植入, 在OA系统、ERP系统、VPN系统、 PLM系统和企业安全系统建设的基础上,继续导入TOC瓶颈管理、CRM等管理体系和工具。

公司正在将整套管理体系扩展到发展的各个层面,有助于促进企业组织扁平化、决策科学化和运营一体化,加强系统整合和业务协同,为业务分析和战略决策提供信息支持,支撑企业的跨越式发展, 为推进集团化管控体系建设奠定了基础。同时,公司采取内、外部审计有机结合,协助被并购企业搭建符合上市公司标准的财务管理体系,将子公司的财务管理纳入公司统一财务管理体系,以防范运营、财务风险。

总的来讲,通过一系列的并购工作取得目标企业的控制权,只是完成了并购目标的一半,并购完成后,实施并完成企业战略、人力资源、财务管理、经营业务等多方面的整合,实 现企业的协同效应,达到最佳并购绩效是企业整合的重点,也是企业并购成败的关键。失之一环,满盘皆输, 并购企业应该万分重视,甚至提前部署。

编辑:赵凡

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317